はじめに ~「税金」を押さえることは超重要~

「支出」は抑えるべき!「税金」は把握して考えるべき!

個人にも会社にとっても、重要な支出となりうる税金。

支出はできるだけ抑える方が良いですが、税金については、制度そのものによって支出を避けられないことも多い。また、節税にも限度があります。

海外移住や海外でビジネスを検討するにあたって、台湾もその候補の1つである場合には、必ず考慮が必要となります。

例えば、海外移住後、「その国ではそんなに高い税が課されるのか」、「え!?海外移住したのに日本の所得にも課税されるの!?」といったことに、後から気づくのは遅いからです。

- 台湾の税金の制度はどのようなものがあるのか。

- 台湾の税金負担は、どの程度か?

- 台湾移住後、日本でも所得が発生しそうだけど、どうなる?

- 細かいことは会計事務所やその専門家に聞かなければいけないけど、まずはざっくり把握したい。

- ただ、素人の意見はちょっと不安…。専門家の正しい知識を踏まえたものを知りたい。

- 結局、台湾の税金って安いの?

今回は、台湾の税金の全貌をざっと解説しつつ、このような期待、疑問に対して応えたいと思います。

私は日本の会計士であって台湾の会計士ではありませんが、今回、台湾人の会計士の仲間たち数人にも協力を頂きました。

この記事で、台湾の主要な税金と重要なポイントをざっと押さえることができます。

他にはないまとめ方と思います。ぜひご参考ください。

今回、ご教示いただいた方、参考書籍

- 大手会計事務所パートナーS・Z氏、シニアマネージャーM・L氏、J・L氏、E・L氏等数人(いずれも台湾人会計士)

- 台湾各種法令規定(全國法規資料庫)

- PwC台湾出版「2020年改訂版わかる!!台湾ビジネスQ&A

」

- 某大手会計事務所 Investment guide

- 某大手会計事務所 Q&A

- 某大手会計事務所 HP など。

なお、実際に台湾移住(特に多額の資産をお持ちの方など)、台湾でのビジネスにあたっては、台湾の会計士、日本の国際税務の専門で台湾にも知見がある方(最後に少し紹介しています)などに相談してくださいね。

まずは、ざっくり台湾の税金の特徴について

台湾の税金は日本よりも安いが、タックスヘイブンや低税率国ではない

まず、全体として、台湾の税金は日本よりも安いと言えます。

これは、個人にも法人にも言えます。

ただし、タックスヘイブン(租税回避地)や税率が極めて低い国ほど安いわけではありません。

台湾の税金は日本よりシンプル

台湾は、日本ほど複雑な税制ではありません。

そもそも、日本の税制はかなり複雑です。

たとえば、日本は、ある利益や所得に対して、法人税・所得税の他、事業税や住民税など、別の地方税がかかります。

台湾にも、国が徴収する税金と、地方が徴収する税金、法人税、個人所得税、その他、営業税(消費税)や各種取引にかかる税金はありますが、日本よりはかなりシンプルです。

台湾 vs 国際間取引 には注意

ただし、「一つの中国問題」といったことから、台湾は、国際的に国としての位置づけが微妙です。このため、他の国との租税条約の締結は限定的で、国際取引において、税務上の問題が生じるケースがあります、ないし、国際取引での税務上の問題が発生しやすいと言えます。

主な国では、日本とは租税条約が締結されていますが、アメリカや中国とは租税条約は締結されていません。

台湾の税金をざっくり解説 ~会社・法人編~

まずは、会社・法人にかかる税金をざっくり把握しましょう。台湾で、会社形態でビジネスを行いたい場合、またはいずれは会社形態も含めて移住を検討されている場合には必須の知識となります。

大きな特徴

- 主な税金は、利益(所得)に対して課される法人税、及び取引に対して課される営業税(日本で言う消費税)。

- 法人税は、課税所得(利益)✕20%とシンプル。日本のような事業税、住民税といった他に課されるものはない。

- ただし、獲得した利益を配当しない場合に課される税金がある(利益を留保したその年度の未配当留保利益に対して5%を課税←留保した年度のみ一度だけ課税。)。

- 営業税は、一般法人であれば、取引価格の5%。業種によって異なる税率を適用する場合はあるが、日本の軽減税率といった複雑な仕組みはない。

- 租税条約の締結が限定的であり、かつ、台湾の国内税法が優先されている。

法人税のポイント

会社や支店といった事業体の利益に対して課税される税金。

税率はシンプルに、「20%」。

日本の住民税や事業税といった他の所得課税はありません。

また、課税所得(税務上の利益)の計算は、収益-費用が基本ですが、日本と比べて驚くような差はないと思います。つまり、少し難しい言い方をすると、極端にビックリするような税務調整はないと思います。

法人税率は20%のみでシンプルですが、株式会社(股份有限公司)では、利益を配当しなかった場合にその利益に対して5%を課税する制度があります(未配当利益課税)。

これらを合わせると、日本の実効税率は30%~35%となっています。

営業税のポイント

商品の販売、輸入、役務提供といった取引に対して課される税金です。日本の消費税に該当するものと理解するとわかりやすいです。

ただし、税率、申告時期、申告方法も異なります。

税率は取引価格の「5%」で、通常、税込み価格となっています(日本は一部軽減税率がありますが、10%が基本ですね)。

また、2ヶ月に一度申告納税となります(日本は、一年度を一期として申告納税します)。

また、インボイス方式による申告納税が行われています(日本も令和5年から導入予定ですが、現状は自己申告方式が採用されています)。

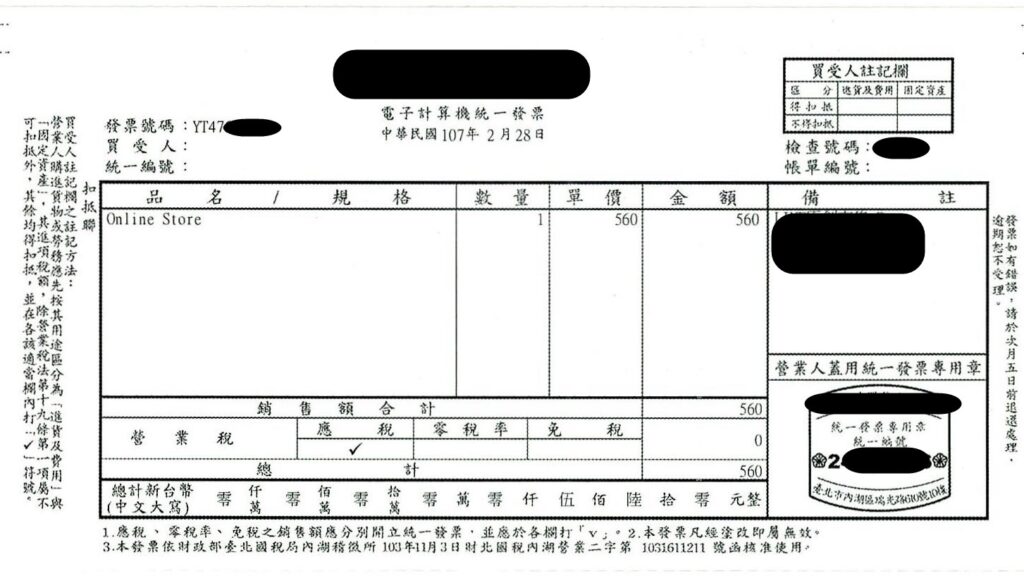

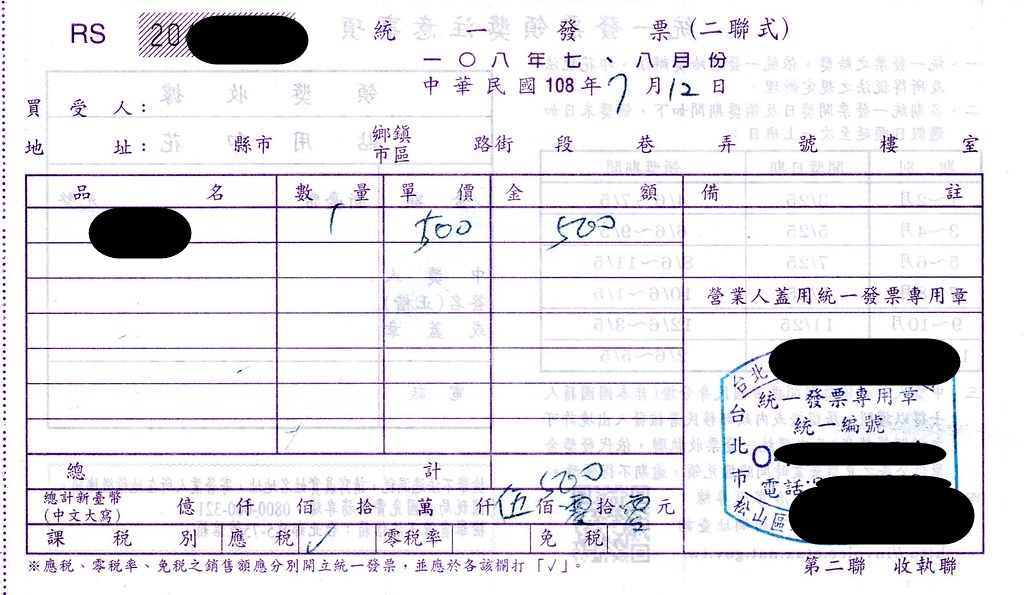

統一発票によるインボイス方式での申告納税とは・・・

- 台湾では、統一発票という台湾政府公式のインボイスがあります。

- 台湾で会社や支店を設立すると、税籍番号(中文:統一編號)が付与され、この公式インボイスの発行主体となります。

- 売上があった場合には、この公式インボイスを利用することになります。

- この統一発票は、税務上、重要なエビデンスとなりますので、免除される業者や取引を除き、発行することが当然という実務になっています。

- 営業税の申告は、この統一発票を起票したか、もしくは購買時に受領しているか、これらを基に申告・納税を行います。

- 現在は、インボイスは紙ベースだけでなく電子化が進んでおり、自社のシステムにて売上が生じたら、政府の税システムと連携する仕組みが進んでいます。

- 詳細については、こちらの記事「【統一発票?】台湾の税金管理がすごすぎる!【日本も始まるインボイス制度の理解にも】」で事例も含めて記載していますのでご参考ください。

統一発票起票免除業者のマーク

- このマークのある業者は、統一発票の起票が免除されています。

- そのため、この業者は、手書きの領収書などの起票が許可されています。

世界の消費税・付加価値税 ~台湾・日本は低い税率なのか?~

- 基本的には、台湾の営業税率は5%、日本の消費税率は10%。この水準は世界ではどうなのか?

- 結論としては、どちらも低い位置にいます。

- 先進国の中には20%を超える税率の国もあります。例えば、基本税率として、イタリアは22%、フランスやイギリスは20%、ドイツは19%、中国13%、シンガポールは7%など。

- 消費税や付加価値税は、一般消費に対して課される税金であるため、富裕層も貧困層も基本的に公平に課される税金となります。貧富の格差が広がる現在においては、この税金を拡大することが妥当なのかという議論もあります。アメリカでは、広くあまねく課す消費税はなく、代わりに州によって異なりますが、業種に応じて売上に課す税金が定められています。

- いずれにしても、消費にかかる税金としては、台湾も日本も低い方ということは事実です。

台湾が締結している他国との租税条約

台湾は、他国との租税条約の締結が限定的となっています。30数か国のみとの締結にとどまっています(先進国では、フランス、イタリア、シンガポール、ドイツ、英国、そして日本などが挙げられます)。

そのため、特に租税条約を締結していない国との国際取引において、税務上、問題が生じやすいことが言えます。

たとえば、台湾企業に対して、外国の企業が役務やサービスを提供した場合、その外国企業の稼得した所得に対して、源泉所得税が発生します。この課税される所得の範囲がかなり広範といったところが台湾の特徴です。

租税条約が締結されている場合、この税金を回避できるケースもありますが、台湾は回避できるケースが限定的であること、また、台湾の国内法が原則として優先されるため、租税条約を締結している国との取引であっても、税務当局への申請や許可を経て初めて減税されたり免税となります。

詳細な話は割愛しますが、台湾に位置する会社や個人と、海外の国が取引を行った場合には、以下、注意が必要と押さえておきましょう。

- モノの販売(国際貿易取引←これは営業税5%の課税取引)を除き、役務提供などの国際取引には、源泉税が広範に課される

- 源泉税の多くは取引価格×20%と負担が重い(利益の20%でなく、「取引価格」の20%です)

- 租税条約を締結していない国が多く回避しにくい

- まずは源泉税を課すという国内法が優先され、租税条約を締結していても、税務当局への書類提出・申請や許可によって初めて減税や免税が適用される

アメリカとの間に租税条約が締結されていない/中国との間には租税条約が締結されているが有効化されていない

フリーランスで活躍の方、投資で収益を上げている方、アメリカまたは中国とのやり取りとで収益を上げているケースがあると思います。

例えば、グーグル・アドセンスの収益、アメリカ証券口座の開設による投資収益などが考えられます。

アメリカ源泉所得となるこれらは、残念ながらアメリカの源泉徴収をして税金を納めた上で、台湾においても当該収益について課税が発生することになります。

アメリカ・台湾の間で、租税条約が締結されていないためです。

これに対処するためには、台湾側での二重課税相当額の税額控除が取れるかということになります。ここは少し難しい話です。税額控除や税金の還付は、税務当局が難色を示すことがありますので、ここも専門家に相談して進めることが望まれます。

日本との間に租税条約はある、但し気をつけるべきこと

台湾と日本間であれば、2017年より租税条約が有効化されています。

そのため、租税条約によって、日台間の配当・利息・ロイヤリティといった項目は税率が軽減され、また、獲得した所得は、台湾の源泉所得であっても、台湾で恒久的施設を有しておらず、それに帰属する収益でないのであれば、台湾で課税対象外となります(日本のみで課税)。

ただし、これにあたっては、台湾の国内税法の規定が優先されており、台湾源泉所得に該当する場合は、まずは台湾で源泉徴収が必要となります。

その上で、台湾における恒久的施設がないということを税務当局に申請して主張することになります。

台湾の税金をざっくり解説 ~個人の税金~

さて、続いては個人にかかる税金についてお話をします。

大きな特徴

- 台湾居住者の税金は、日本よりは軽い。

- ただし、いわゆるタックスヘイブンと呼ばれる各国と比べると重く、決して低税率国ではない。

- 国外所得や国外財産がある場合、ミニマムタックスと相続税に注意

- 日本とは租税条約を締結しているが、台湾は独特の課税体制であり、台湾で非居住者であっても、免税や軽減にあたっては手続きが必要となることに注意

- アメリカとの間に租税条約がない/中国との間に租税条約はあるが有効化されていない

⇒結果的にアメリカや中国に株式投資をしている場合、配当や株式の譲渡にあたって、アメリカまたは中国での源泉課税を免れることができない。

台湾居住者の個人所得税

台湾居住者の個人所得税概要

台湾にずっと滞在されているような移住者・駐在員については、台湾居住者となります(税務上の居住者か非居住者の判定は後述します)。居住者に対する個人所得税はざっくり以下の通りです。

- 税率は5%~40%で、所得の金額に応じた税率(=累進課税)が適用される。

- 種類は多少違えど、所得に対して、基礎控除、配偶者控除などの所得控除(税金は少なくなる)がある点は日本と同じ。

- 日本の住民税や復興特別税といった他の所得課税はない ←特にこの点で台湾は日本よりも税金が少なくなる

- 必ず暦年(1月1日~12月31日)で計算され、申告納税は翌年の5か月目(5月1日~31日)に実施する。※2020,2021年についてはコロナの関係で1ヶ月の延長が認められました(6月30日まで)

- 日本の年末調整の仕組みはない(皆、申告を行って納税する)。

居住者にかかる個人所得税のざっくり計算式

純所得額(①総所得 ー ②所得控除額) × ③金額に応じた税率 ー ④累進差額

=税額

- ①:台湾で稼いだ所得のほか、海外の勤労によって稼得した所得も集計する必要があります。つまり、台湾居住者の場合は、世界の多くでも採用されている全世界所得の考え方が採用されます。

- ②:台湾にも日本と同様、様々な控除額があります。基礎控除、医療費控除、寄付控除、配偶者や扶養家族の人数ごとの控除など、諸種あります。

- ③:こちらも日本と同様に累進税率が用いられています。つまり、所得が少ない場合は低税率、所得が多くなるにつれて税率は高くなります。税率は以下の通りです。

| ①-②:純所得額(台湾元) | ③税率 | ④累進差額(台湾元) |

| ~540,000 | 5% | – |

| 540,001~1,210,000 | 12% | 37,800 |

| 1,210,001~2,420,000 | 20% | 134,600 |

| 2,420,001~4,530,000 | 30% | 376,600 |

| 4,530,001~ | 40% | 829,600 |

2022年以降~ CHECK!

なお、2022年分の申告(つまり2023年5月に提出する申告)から、累進所得の金額が大きくなり、さらに免税や控除額も拡大されており、結果として減税の方向となることが決まっています。

個人所得税を加味して、最終的に台湾でもらえる給料の手取りはいかに!?

最終的に気になるのは給料の手取りです。

収入から差し引かれるもの、つまり、税金や社会保険料はどうかということです。

こちら「💰 日本VS台湾の給料「手取り」徹底比較【うそ⁉こんなに差!】」で日本と台湾とで給料の手取りを比較しています。

同じ一千万円という給与額面、日本と台湾、手元にどちらの方が多く残るか? 圧倒的な差に驚くことでしょう。

この点、台湾は… 台湾含めて、日本の現状と今後と色々と見つめ直すきっかけになるでしょう。

台湾「非」居住者の個人所得税

海外を転々とされるノマドワーカーの方など、台湾の滞在日数が限定的な方はこちらの「台湾非居住者」で税金を確認する必要があります。

まず、税務上の居住者と非居住者では課税が大きく異なります。

最初に、この税務上の居住者の判定を押さえておきましょう。

台湾における税務上の居住者か非居住者の判定は、とてもシンプルで台湾の一暦年での滞在日数のみで判断されます。日本のように、滞在日数のほかに実質的な判定といった複雑な判断はありません。

滞在日数ごとに示すと以下の通りです。

一暦年において~90日以内の滞在の場合

台湾で発生した所得があれば、源泉徴収のみで対応(給与所得は18%/その他は20%)

一暦年において90日超~183日以内の滞在の場合

台湾にて申告が必要となります。

台湾発生所得は、上記と同じく給与所得は18%/その他は20%の税金が課されます。

なお、 税務上の非居住者の場合で、国外で発生した所得については、租税条約を適用し免税となる可能性があります。つまり、台湾でずっと生活しているわけではないので、国外で獲得したものへの課税は免除してあげるというものです。但し、滞在開始、終了のどちらかから起算して12か月間において183日を超えていないことなどの要件を満たし、税務申告において申請をして最終的に許可を得ることが必要となります。

一暦年の滞在日数が183日を超えると「税務居住者」となる

つまり、上述の「居住者」のケースに沿って主に全世界所得及び累進税率にて税額を考えることになります。

但し、一暦年の滞在日数が300日を超えない場合、台湾国外の所得については滞在日数割で計算されることになります。

例:台湾支給200、台湾国外100、台湾滞在250日/暦年

課税対象額:(200+100×250日/365日)≒268.5

台湾非居住者の税金で最も重要なコト

- 一暦年での滞在日数が90日を超えると台湾で所得がなくても確定申告が必要という点には注意が必要です。

- 台湾の個人所得税は、シンプルに滞在日数を基準に判断されます。ここで最も重要なことは、90日を超える場合、台湾に所得があろうとなかろうと、必ず台湾で個人所得税の申告が必要となるということです。

- 台湾の税務当局は、当然ですが政府関連機関です。したがって、同じ政府機関である移民署(イミグレーション)から入出国のデータを入手することは可能です。実際に、90日を超えた場合で、無申告に対して指摘を受けるケースは多くないはありませんが、もし税務当局の調査が入り、無申告であった場合は罰則もあるため、気を付けるべきです。

【特に富裕層が気になる】海外所得がある場合

上述の通り、台湾居住者になると、台湾における所得がない場合でも、全世界所得で課税されることが基本となります。

つまり、台湾の居住者は台湾において獲得した所得のみならず、どこの国での所得であっても、それが台湾に居住していて、基本的に台湾国内で発生した対価(=台湾源泉所得)であれば、それも含めて課税される方法です。日本を含む、世界の多くはこの全世界所得で課税が基本的な考え方となっています。

但し、全部の所得が課税されるというわけではなく、ここで言っているのは台湾国内で発生した対価(台湾源泉所得)です。例えば、台湾の会社に出向している日本人A氏がいたとして、そのA氏が日本の親会社からも給与を支給されていたとします。A氏が台湾に出向している以上、日本の親会社から支給される給与も、台湾で働いた部分に対する対価ととらえる必要がある、これを全世界所得の考え方と呼びます。

この台湾国内で発生した対価以外については、以下のミニマムタックス制度のルールを確認する必要があります。

- 台湾には、ミニマムタックス(最低税負担)制度というものがあります。アメリカで議論になったので知っている方も少なくないかもしれません。

- この趣旨は、主に、簡単には、台湾居住者について、台湾で獲得した所得以外に、海外の所得がある場合、その海外所得を考慮して課税がなされる仕組みです。

- 台湾の所得と海外の所得の合計が、670万台湾元(約2,600万円)を超える場合には課税の対象となる可能性があるということです。

- 具体的には、台湾で発生した所得(台湾源泉所得)以外の国外発生所得は、海外所得として集計が必要となってきます。海外所得について、一申告年度において100万台湾元を超える場合には、ミニマムタックス基本所得額として集計します。

- 例えば、海外に不動産をお持ちで多額の賃貸収入がある場合、台湾で獲得した所得を含めて合計6,700,000台湾元を超える場合は、上述の居住者の個人所得税の申告計算以上に税額を納める必要がある可能性がありますので、専門家に相談して対処しましょう。

株式投資にかかる税金

台湾国内証券市場における投資

株式投資の収益にあたっては、株式を売却した時にかかる税金と配当があり、それぞれ税金が発生します。

以下二点を押さえておきましょう。

株式の売却にあたって

- 証券取引税:株式取引価格×0.3%

- 非上場株式で株式を発行していない場合、デイトレーディングを行った場合、社債の取引等については別途規定あり

配当所得税は以下のうち1つを自ら選択する

- 申告分離方式にて納税:配当所得×28%

- 他の所得と一緒に申告納税:上記居住者の個人所得税のパターンにて所得に含めて計算。但し、配当×8.5%(上限8万台湾元)を純所得額より控除可。

台湾国外での投資

たとえば、アメリカにおいて証券口座を開設した場合や、国外市場にて仮想通貨取引を行った場合、税金はどうなるか?

台湾国内居住者は、この所得を国外発生所得として考えることが一般的です。

(仮想通貨については、未だ詳細な規定がないものと認識していますので、台湾会計士の一一般意見として参考ください)。

つまり、上記ミニマムタックス制度における基本所得額に含めて考えることになります。諸種要件はありますが、一申告年度で100万台湾元を超え、通常所得と合わせて合計で670万台湾元を超える場合にはミニマムタックス税制によって、課税がなされる可能性があります。

台湾で不動産を持ちたいという方

まず、台湾においても、所定の要件を満たせば日本人を含む外国人の方が不動産を購入することは可能です。

但し、台湾の不動産価格は高騰していること、当該要件を満たすには諸種手続きが必要になります。日本人の知人が台湾で不動産を購入しましたが、「高いということもがあるが、めんどうくさくて時間がかかった。」というのが感想のようです。

さて、税金の体系は日本と近しく、大きくこの三本立てとなります。ここは少し複雑で細かな税制もありますので、詳細は割愛します。また別の記事で特集したいと思います。

🏢不動産の売買契約を行うことで発生する税

- 営業税(5%)または契約税(2%~6%)

🏢不動産を保有することで発生する税

- 固定資産税(中文:房屋税)

不動産の使途や課税標準額に応じて、1.2%~5%を課税。

🏢不動産を売却して儲かった時に発生する税

- 2016年前に取得:建物売却益課税(所得税と一緒に課税)+土地増値税(土地の公示価格との差に関する税金で累進課税で20%~40%)

- 2016年以降に取得:房地合一税(保有期間ごとに15%~45%)

土地・建物の売却について一緒に課税する枠組みです。2021年7月より、短期的な売買に対して、より高額な税を課す改正がなされています。

台湾の相続税(遺産税)は低め/日本に財産がある場合には日本で相続税が発生

台湾の相続税(遺産税と呼ばれます)は日本に比べるとずっと少ないです。逆に言うと、日本の相続税は世界で見ても極めて高額です。

まず、世界どこでも一般的に、相続税の基本は、被相続人(亡くなられた方)の財産がどこの国にあるかです。

被相続人(亡くなられた日本人の方)の財産が・・・

- 台湾にある場合 ⇒ 台湾で遺産税(中文:遺產稅 Yíchǎn shuì)が発生

- 日本にある場合 ⇒ 日本で相続税が発生

- 日本の税制では、被相続人の財産が日本国外にあったとしても、10年内に日本に住所があった場合には、日本の相続税が発生

※台湾人の場合、台湾国内外の財産が共に遺産税の対象となります。少し応用となりますが、国外の相続税等との二重課税が生じた場合には、外国税額控除を検討することになります。

長期で台湾に滞在する場合、日本の相続税制には留意が必要です。

つまり、台湾移住したご自身に万が一のことがあった場合、台湾に居住していたとしても、日本で過去10年内で日本に住所があった場合は日本で相続税が課されるためです。この点、同じ台湾の財産について、日本と台湾で二重課税となる部分があるので、外国税額控除を検討することになります。

台湾の遺産税及び日本の相続税の基本公式 ← 但し税率は大きく異なる!

(①課税対象資産額 - ②基礎控除額 ) × ③税率 - ④累進差額 =税額

※①の課税対象資産額が、②の基礎控除額に満たない場合は、課税が生じないことになります。

- 台湾の②基礎控除額:12,000,000台湾元(≒46,800,000円)

- 台湾の③遺産税率

| 課税対象資産額(台湾元) | 税率 | 累進差額(台湾元) |

| ~50,000,000 | 10% | – |

| 50,000,001~100,000,000 | 15% | 2,500,000 |

| 100,000,001~ | 20% | 7,500,000 |

- 日本の②基礎控除額:30,000,000円 + 6,000,000円 × 法定相続人の数

- 日本の相続税率

| 課税対象資産額(日本円) | 税率 | 累進差額(日本円) |

| ~10,000,000 | 10% | – |

| 10,000,001~30,000,000 | 15% | 500,000 |

| 30,000,001~50,000,000 | 20% | 2,000,000 |

| 50,000,001~100,000,000 | 30% | 7,000,000 |

| 100,000,001~200,000,000 | 40% | 17,000,000 |

| 200,000,001~300,000,000 | 45% | 27,000,000 |

| 300,000,001~600,000,000 | 50% | 42,000,000 |

| 600,000,001~ | 55% | 72,000,000 |

※上記は基本概要となります。課税要件や免税額があったりなど、台湾も日本も実際の税金計算は複雑となります。

贈与税の概要

相続・遺産を考える前に考慮したいのが生前贈与ですね。生前、以下に財産を整理しておくかが相続税を検討する上でのポイントになりますが、その時に考慮しなければならないのが贈与税です。

台湾と日本の贈与税はそれぞれ以下の通りとなっています。

台湾と日本の贈与税の基本公式 ← 相続税と同様に税率は大きく異なる!

(①課税対象財産額 - ②基礎控除額 ) × ③税率 - ④累進差額 =税額

※①の課税対象財産額が、②の基礎控除額に満たない場合は、課税が生じないことになります。

- 台湾の②基礎控除額:2,200,000台湾元(≒8,580,000円)

- 台湾の③税率

| ①-②:課税贈与額(台湾元) | ③税率 | ④累進差額(台湾元) |

| ~25,000,000 | 10% | – |

| 25,000,001~50,000,000 | 15% | 1,250,000 |

| 50,000,001~ | 20% | 3,750,000 |

- 日本の②基礎控除額:1,100,000円

- 日本の税率

| ①-②:課税贈与額(日本円) | ③税率 | ④累進差額(日本円) |

| ~2,000,000 | 10% | – |

| 2,000,001~3,000,000 | 15% | 100,000 |

| 3,000,001~4,000,000 | 20% | 250,000 |

| 4,000,001~6,000,000 | 30% | 650,000 |

| 6,000,001~10,000,000 | 40% | 1,250,000 |

| 10,000,001~15,000,000 | 45% | 1,750,000 |

| 15,000,001~30,000,000 | 50% | 2,500,000 |

| 30,000,001~ | 55% | 4,000,000 |

※上記は基本概要となります。課税要件や免税額があったりなど、台湾も日本も実際の税金計算は複雑となります。

ええ!日本の相続税率及び贈与税率が最高55%というのは驚きました!!!

台湾は、最高でも20%なのでその点は大きな差がありますね。

そうですね、日本は先進国の中でも最も高い相続税率・贈与税率となっています。稼いだお金には何らかの税金が課されているはずですが、さらにそこに課税する、しかも重たいのは、日本の特徴です。

他方、相続税や遺産税がある国の中では台湾では低い方かもしれません。

法人税や所得税 ⇒ 残りの資産について贈与や相続があればさらに税金が課されるわけですもんね。

日本は、法人税や所得税ですら重いのに…日本が税金の高い国と言われる理由を少し理解した気がします。

ちなみに、アメリカでは、州によって異なりますが、相続税の基礎控除額が11,400,000USドル(約12億5千万円)で、税率は18%~40%となっています。

また、ドバイやシンガポールや香港では相続税がありません。

最後に伝えたいコト。そして台湾移住も検討してみよう!

台湾の税金まとめ

今回は、このサイトの多くが個人であることを踏まえて、個人にかかる税金を中心にお話をしました。

台湾国内の税金はシンプルで、日本より税金は高くないと言えます。

ただし、居住者となった場合の課税は、例えば、タイ、香港、シンガポール、ドバイなどの税がより少ない国と比べると課される税は多いと言えます。遺産税(相続税)や株式・不動産にかかる税金を含めて注意が必要です。

そして、台湾自体が国際的に国家として立場が微妙であるため、諸外国との租税条約の締結が進んでいない点、国際課税についても注意が必要です。

また、日本との間には租税条約が締結されているものの、他国との対応と差がある点も注意が必要です。

台湾における個人の税金まとめ

- 台湾居住者の税金は、いわゆるタックスヘイブン国や低税率国よりは重い。

- 国外所得や財産で考えるとミニマムタックスと遺産税(相続税)は特に注意。

- 遺産税(相続税)・贈与税は日本よりだいぶ安いが、日本に財産がある場合、日本の税制がネックになる。

- 租税条約を締結している国が限定されており、また、アメリカとの間に租税条約は締結されておらず、中国との間に租税条約があるが有効化されていない。

- そのため、国際取引における税務上の問題に注意が必要。

- 日本とは租税条約はあるが、台湾では独特の課税体制であり、免税や軽減にあたっては手続きが必要。

最後に重要なコト。そして移住を検討してみよう。

最後に重要なことを言います。

どこの国に住もうが、税金含めて制度というものは変遷するものです。

特に政権が交代になった場合や世界で大きな変動が起き各国の税制がガラッと変わるということもあります。

台湾では、2016年に民進党政権に交代となり、法人税率が17%から20%になったり、個人所得税は緩和されたりと少し変動がありました。

世界では、例えば、少し昔となりますがパナマ文書の公開によって、いわゆるタックスヘイブンなどの低税率国を利用した不当な税の軽減に対して、世界的に税への取り締まりが厳しくなっている傾向にあります。台湾もこの動きに合わせて国際税制は強化しています。

ここで言いたいことは、今回の記事では2021年9月現在の税制をざっと把握しましたが、今後の動きについては常に把握が必要ということです。

これは他国でも同様のことが言えます。今は、ある国で税金が少ないかもしれないけど、将来大きな税制改革がなされ大きな費用がかかることもありえます。最近では、マレーシアの移住制限の強化などは話題になりましたが、これも一環です。

本サイトでも、台湾を中心に、税制の大きな改正があれば、同じようにわかりやすく取り上げてまいりたいと思いますが、税金は、人によっても、財産の保有状況や所得の発生状況によっても課され方は異なりますので、自身でもしっかり把握するようにしましょう。

特に移住や新規ビジネスについては、しっかりと専門家にも相談しましょう。

参考ですが、税理士ドットコム(理想の税理士探し)は、案件に応じて様々な税理士の先生を探すことができます。移住やビジネスにあたって、日本でも台湾でも他の世界でも、まずは無料相談を行い、自身に合った税理士を探すと良いと思います。

海外移住を検討するにあたって、その国の情報を把握することはとても大事です。

そのうち、税金は肝ともなります。台湾の税金を把握したら、台湾移住を検討してみるのも面白いと思います(>>【海外移住先選びに絶対必要】おすすめは自分の中に【私はこうして台湾を選んだ】)。

今回の記事が、台湾移住やビジネスにあたり、台湾の税金をざっくり理解するのにお役立て頂けたら幸いです。

ここまでお読みいただきありがとうございました。

コメント